EL AUMENTO DEL DÓLAR INFLACIÓN, FMI Y ACTIVIDAD ECONÓMICA SON LOS DESAFÍOS DEL GOBIERNO NACIONAL PARA LA SEGUNDA MITAD DEL AÑO

El segundo semestre encontrará al Poder Ejecutivo con una inflación acelerada aunque en caída, con volatilidad financiera y un acuerdo con el Fondo que ya necesitó ser recalibrado

La segunda mitad del año, que comienza en los próximos días, encontrará al Gobierno con una agenda económica a la que le surgen alarmas cada vez más variopintas mientras intenta sostener, de la manera que fuera, a la recuperación económica y al acuerdo con el FMI como “ordenador” del plan de acción oficial. En los despachos oficiales dan por descontada una desaceleración económica, algo que incluso aparece como esperable o deseable según quién opine, y apuestan a que la inflación, todavía con cifras mensuales altas, quede hacia fin de año en un rango de entre 4 y 3 por ciento.

Los economistas creen que la volatilidad financiera de las últimas semanas que impactaron principalmente en el mercado de deuda en pesos -uno de los pilares en los que se sostiene el programa acordado con el Fondo-, sumado al resto de los desequilibrios que ya arrastraba la macroeconomía (falta de divisas, déficit elevado e inflación récord) podrían echar por tierra los números en verde que muchos indicadores del sector real todavía muestran, como los de industria y construcción o la actividad económica del primer trimestre del año, que en términos mensuales e interanuales sostienen su crecimiento.

Inflación:

El frente crítico de la suba de precios tuvo su peor momento en marzo con la cifra mensual récord de 6,7%, según el Indec. Desde ese momento a esta parte, el IPC desaceleró a 6% en abril y 5,1% en mayo. No es esperable para junio, de acuerdo a la opinión de consultoras económicas, que en junio el número sea muy inferior a ese.

La lectura hacia adelante en el equipo económico es que no hay forma de que el ritmo de suba de precios mensual caiga muy por debajo del 5% mensual en lo que resta de 2022. Según pudo saber Infobae en base a una alta fuente oficial, el horizonte de inflación que manejan en despachos oficiales es que cuando termine el año el IPC mensual podría estar -de no mediar un shock internacional nuevo de precios o un factor local que desconfigure la hoja de ruta- en un arco que va desde el 3% al 4% mensual, en un escenario optimista.

El Ministerio de Economía blanqueó recientemente cuál es su nueva proyección de suba de precios anual en sintonía con el staff del Fondo Monetario. Así, pasó de 48% anual a 62%, aunque se trata de una estimación aún muy por detrás de lo que espera el sector privado. Las proyecciones del Relevamiento de Expectativas del Mercado (REM) que elabora el Banco Central ya marca un alza anual del 72,6 por ciento.

En un sentido similar también lo admitió el propio Poder Ejecutivo. En el nuevo memorando de política económica ante el FMI, el Gobierno consideró que “el entorno global se ha vuelto cada vez más desafiante y se ha extendido a nuestra economía”. “Si bien no se espera que estos acontecimientos tengan un impacto material en el crecimiento de Argentina o el balance externo, están generando una mayor inflación y una presión al alza sobre los subsidios a la energía, aunque el impacto total de estos shocks externos continúa evolucionando”.

“Abordar la alta inflación persistente a través de la implementación continua de nuestra estrategia múltiple sigue siendo de suma importancia. En este sentido, seguimos comprometidos con la implementación decisiva de nuestro marco mejorado de política monetaria y cambiaria para alentar la demanda de activos en pesos y lograr nuestras metas de acumulación de reservas”, mencionaron los funcionarios involucrados en la negociación.

“Se espera que la inflación disminuya gradualmente durante el transcurso de este año y en 2023–24 a medida que se disipe el impacto del shock de precios de las materias primas y la implementación de nuestra estrategia múltiple para abordar la inflación dé sus frutos”, dijo sobre la inflación el Gobierno, cuyo pico atribuyó centralmente al alza de precios internacional por la guerra en Ucrania.

Deuda:

La preocupación de la deuda en pesos es la más “novedosa” dentro del arco de urgencias habituales del tablero económico. El peso que tiene el financiamiento en moneda local para el programa firmado con el Fondo Monetario es central: la capacidad que tenga el Tesoro de conseguir pesos mediante la emisión de bonos y letras marcará, a la postre, la posibilidad de financiar el gasto público sin que Economía deba recurrir a la asistencia monetaria del BCRA, que es además una meta exigible por el organismo internacional.

Las dudas comenzaron a plantearse desde fines de mayo, cuando un derrumbe de los títulos atados a la inflación (CER) forzó al Poder Ejecutivo a una reacción a través de manos amigas, con compras desde el Banco Central y Anses para recomponer los precios de esos instrumentos en moneda local. El BCRA y Economía salieron a asegurar en distintas ocasiones que el Gobierno sostendría a como dé lugar el mercado de deuda en pesos.

Y el FMI también hizo una suerte de advertencia al respecto. “En el contexto de volatilidad reciente del mercado, los esfuerzos para fortalecer y profundizar el mercado de deuda en pesos, que es un pilar esencial del acuerdo de facilidades extendidas de 30 meses, siguen siendo críticos, junto con la firme implementación de metas fiscales. Además, garantizar la entrega oportuna de los compromisos de los socios internacionales de Argentina es vital para ayudar a aumentar las reservas y apoyar los esfuerzos de reforma”, dijo la titular del FMI Kristalina Georgieva en una declaración pública el viernes pasado.

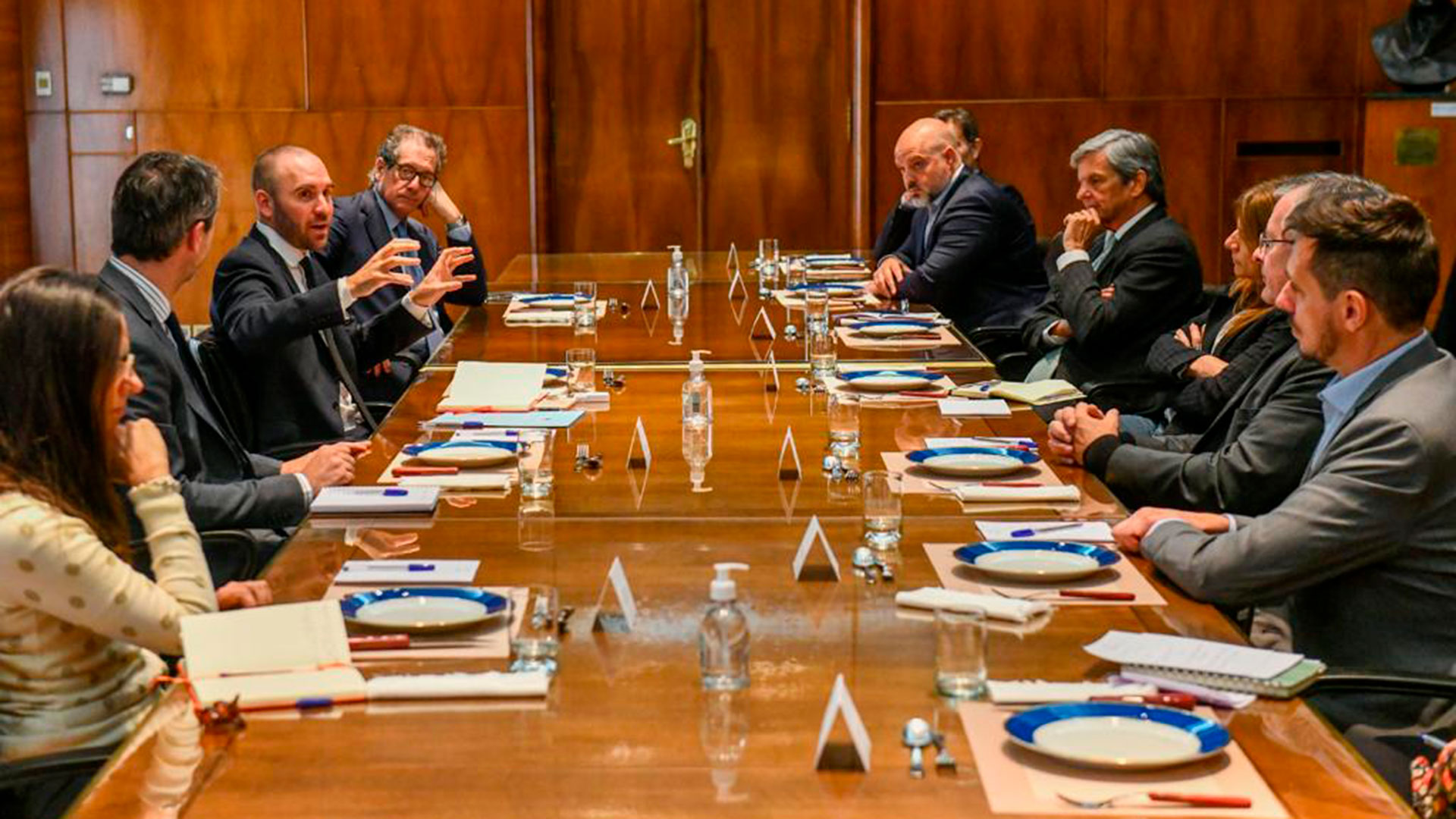

Guzmán y Pesce salieron a asegurar que sostendrán al mercado de deuda en pesos

Guzmán y Pesce salieron a asegurar que sostendrán al mercado de deuda en pesosHoy la secretaría de Finanzas tendrá una parada importante en términos del mercado de deuda en pesos. Licitará bonos para conseguir poco menos de $250.000 millones con un menú de títulos públicos para conseguir, solamente, cubrir las obligaciones de pago.

En un contexto volátil como el actual, se tratará de un objetivo ambicioso aunque no tan difícil como hasta la semana pasad, cuando esos vencimientos escalaban a $600.000 millones. Sucede que además de conseguir esos pesos, el Gobierno además necesita hacerse de un “excedente” en esa tasa de rollover para poner menos presión sobre la emisión del BCRA.

Hacia el segundo semestre, una informe de la consultora Equilibra mencionó que “si el Ejecutivo modera la expansión del gasto, en el segundo semestre el rojo primario alcanzaría 1,8 billones de pesos (déficit primario de 3,3% del PBI en 2022). Asimismo, el mercado en pesos podría llegar a aportar hasta $477.000 millones netos (rollover de 109%), mientras que el BCRA debería girar adelantos transitorios por $921.000 millones (1,2% del PBI) en la segunda mitad del año”, estimaron, lo que implicaría incumplir dos de los objetivos con el FMI.

En ese sentido, Equilibra planteó que “para cumplir con la meta monetaria del acuerdo con el FMI (tope de 1% del PBI), el mercado de deuda debería aportar $1 billón en el segundo semestre (rollover de 120%, y de 125% en todo el año)”.

FMI y gasto público:

El acuerdo con el FMI cumplió esta semana tres meses de vida y ya debió someterse a una recalibración de metas, principalmente por las dificultades que tuvo el Gobierno para cumplir con la hoja de ruta original en términos de gasto público y de acumulación de reservas, que en el Poder Ejecutivo identifican como el objetivo más relevante y más difícil de alcanzar al mismo tiempo.

Según la recalibrada hoja de ruta, el Gobierno ganó un margen de $308.000 millones para el tope de déficit primario en medio de la aceleración del gasto público de los últimos dos meses, y consiguió que la exigencia de acumulación de reservas sea USD 700 millones más leve que en el programa original.

El desempeño de política económica del Gobierno hacia el fin del segundo trimestre que finaliza este jueves -y que será evaluado por el Fondo Monetario entre agosto y septiembre- tendrá nuevos márgenes de acción, lo que simplificaría el cumplimiento de los objetivos comprometidos.

Hacia adelante, en la segunda mitad del año, los desafíos no serán menores. Uno que el FMI marcó como central será un recorte del gasto público. En ese sentido, el Fondo fue categórico a la hora de pedir “moderar la demanda interna” en el marco del cumplimento de la meta de reducción del déficit fiscal.

El Gobierno y el FMI recalibraron metas apenas tres meses después de haber firmado el acuerdo

El Gobierno y el FMI recalibraron metas apenas tres meses después de haber firmado el acuerdo“Cumplir con el objetivo de déficit fiscal primario del 2,5 por ciento del PBI en 2022 es fundamental para moderar la demanda interna, limitar la financiación monetaria del déficit y apoyar la acumulación de reservas, y requerirá implementación y seguimiento de los compromisos presupuestarios”, destacaron.

Las metas recalibradas del acuerdo con el FMI implican que entre el segundo trimestre y el tercero el rojo fiscal primario -es decir, el que no toma en cuenta los intereses de deuda- podría incrementarse hasta 1,142 billones de pesos. Como referencia, hacia fines de junio la meta trimestral es, como tope, de $874.000 millones. Y hacia fines de diciembre el tope sería de 1,884 billones de pesos. Ese salto entre el objetivo del tercero y del cuarto trimestre se explica en que por cuestiones estacionales es un momento de fuerte alza del gasto.

Si bien no dio demasiadas precisiones, el Gobierno aseguró ante el FMI: “Estamos repriorizando el gasto a través de modificaciones en bienes y servicios, transferencias corrientes, subsidios y priorización de gastos de capital. Finalmente, manejaremos cuidadosamente la masa salarial del sector público, para asegurar que crezca consistentemente con la tasa de crecimiento de la economía, mientras que el gasto en pensiones continuará siguiendo la fórmula de las pensiones”, dio como pista sobre cómo manejará el gasto en la segunda mitad del año.

Dólar:

Los tipos de cambio paralelos aceleraron en las últimas semanas en medio de la volatilidad financiera, de la fuerte caída del valor de los activos argentinos en el mercado financiero y de las dudas que surgieron sobre la capacidad del Gobierno de cumplir su hoja de ruta con el FMI.

El dólar blue terminó negociado con alza de seis pesos este lunes, a $232 para la venta, en su precio récord nominal. También escalaron las cotizaciones bursátiles. El “contado con liquidación” a través del Global 30 (GD30C) llegó a los $246,15, mientras que el dólar MEP con el Bonar 30 (AL30D) fue negociado a 241,25 pesos.

Mientras tanto, el dólar oficial se mantiene atrasado respecto a la evolución de la inflación en lo que va del año, un tema que será de atención en la segunda mitad del 2022 y que incluso ya formó parte de las últimas conversaciones con el FMI.

El Gobierno y el Fondo debatieron el ritmo de devaluación del tipo de cambio oficial. El compromiso del acuerdo vigente es mantenerlo en línea con la inflación para evitar un atraso, pero el staff del organismo ya empezó a alertar que el Banco Central depreció la moneda de una manera más lenta a la que ven como apropiada.

Las alarmas no dejan de estar encendidas entre las consultoras respecto al tipo de cambio. Según Abeceb: “La consistencia entre las políticas y las señales para la coordinación de las expectativas privadas seguirán siendo escasas y los desequilibrios podrían amplificarse fácilmente. Podría haber una corrida contra el peso en el segundo semestre y una aceleración consecuente de la inflación”, mencionaron a clientes.

“Esta última se va a mover en zona de riesgo, sobre todo hacia fin de año, si la presión sobre alimentos no cede. Las firmas deberían privilegiar la cobertura ante el riesgo devaluatorio y de aceleración inflacionaria. Estos riesgos bajarían si la recaudación tributaria se afirma y el gobierno logra controlar la emisión”, recomendó.

Actividad económica:

Los últimos datos oficiales marcan que la actividad económica creció 0,9% en el primer trimestre del año pero que registró de esta forma una desaceleración, más allá de que se trate de la tercera suba consecutiva tras el 1,9% en el cuarto trimestre de 2021 y 4,1% en el tercer trimestre de 2021.

Esa desaceleración, según el diagnóstico oficial, no es preocupante sino que, por el contrario, forma parte del proceso de crecimiento más moderado que espera el Ministerio de Economía para este año, en torno al 4 por ciento. “No es posible crecer de nuevo al 10% como en 2021?, remarcan fuentes oficiales. Además, para eso, necesitaría una cantidad de dólares imposible de conseguir actualmente para el Poder Ejecutivo.

Un informe oficial midió que en mayo la actividad industrial tuvo una caída en comparación con abril, por lo que fueron tres los meses de retroceso intermensual en lo que va del año. En paralelo, la Unión Industrial Argentina (UIA) alertó sobre los impactos que podrían tener la inflación acelerada y la falta de dólares para la importación en la producción fabril de los próximos meses.

Entre las consultoras el diagnóstico es que hay una serie de amenazas a la recuperación en los próximos meses que el Gobierno podría tener un margen exiguo para manejar. Para Abeceb, “con el avance hacia el año electoral, la interna va a seguir siendo una fuente de disfuncionalidad para la gestión, no sólo a nivel macro sino, también, en el nivel financiero de las firmas y en el sectorial”.

“Por la escasez de reservas en el segundo semestre es altamente probable que el Central ajuste el cepo”, dijo apenas días antes de que se conociera el reajuste publicado ayer. “En consecuencia, las firmas pueden tener dificultades crecientes para importar y para conseguir suministros de proveedores locales que utilizan insumos importados; podrían implementarse restricciones a los servicios de la deuda privada externa; si no devalúan, la demanda por productos electrónicos, automóviles y electrodomésticos puede seguir tonificada”, plantearon como escenario en la consultora que dirige el ex ministro de Producción y Trabajo Dante Sica.

La economía desaceleró pero el Gobierno asegura que todavía está dentro de sus planes. EFE

La economía desaceleró pero el Gobierno asegura que todavía está dentro de sus planes. EFEPor otro lado, “podría encarecerse el costo del crédito por aumentos de tasas de interés para controlar la brecha cambiaria sin acelerar la devaluación. Esto afectaría al capital de trabajo de las firmas y a los sectores con demanda dependiente de la disponibilidad crédito, como durables de consumo”, destaca un informe de Abeceb.

La consultora Sarandí, en tanto, publicó un informe que “en los últimos meses perdieron fuerza los motores del crecimiento, superada la fase ‘fácil’ de rebote tras la pandemia”. “En una macroeconomía aún debilitada, existen riesgos latentes que pueden truncar la dinámica productiva alcista. Más aún, el Gobierno afronta escenarios contingentes de crisis en caso de que se precipiten algunas variables nominales”, apuntaron.

En ese sentido, el estudio privado enumeró indicadores que implican una luz amarilla en el semáforo de la actividad. “Si bien el plano productivo sigue sólido, se empieza a notar una desaceleración en algunos indicadores vinculados al consumo. Por caso, las ventas en comercios minoristas registraron en mayo la primera caída en 15 meses (3,4%), mientras que las compras en supermercados también mostraron la primera merma en 10 meses (0,1%)”, ejemplificó.

“Subiendo la lupa, la ecaudación de IVA empezó a mostrar en los últimos meses una desaceleración del crecimiento. De subas reales de dos dígitos el año pasado, se redujo a un promedio del 3,5% en los primeros cinco meses del 2022. Aún así, se trata del segundo año consecutivo de mejora en el margen, aunque todavía lejos de los niveles de ingresos por IVA de años previos”, continuó. Fte. I